"蚂蚁ipo发展前景"相关数据

更新时间:2026-01-29解密万亿独角兽——蚂蚁金服企业案例研究

2018年10月,世界银行发布的《2019年世界发展报告》中评价蚂蚁金服是世界上最有价值的金融科技公司。作为一家刚刚独立四年的金融服务公司,估值1600亿美元的确配得上最有价值这样的评价。在中国,蚂蚁金服的超高估值和其他独角兽企业形成了巨大落差。

由此可见,蚂蚁金服正在快速壮大成长,并不断超越着国内外发展了几十年的金融机构。单纯的金融科技或者科技金融公司很难成为蚂蚁金服的标签,因为从支付宝到蚂蚁金服十五年的积累和发展,不管是金融业务的创新能力,还是服务第三方金融及非金融机构的技术输出能力,都是蚂蚁金服1600亿美元估值不可缺少的考量因素。

为什么是蚂蚁金服?

亿欧智库希望通过梳理和剖析蚂蚁金服的发展,深刻理解科技与金融结合为行业带来的推动和背后的逻辑。如今,蚂蚁生态的巨大和独一无二或许无法复制,可是回顾蚂蚁金服的探索历程,一定会为更多从业者带来很多思考。

蚂蚁金服作为一家独立四年的金融服务公司,以1600亿美元的估值被称为世界上最有价值的金融科技公司,亿欧智库希望通过梳理和剖析蚂蚁金服的发展,深刻理解科技与金融结合为行业带来的推动,以及背后的发展逻辑。

本章主要介绍蚂蚁金服基本情况,包括发展背景、业务探索、主要产品、股权分布和国内外投资事件整理,用于帮助理解蚂蚁金服战略制定和业务调整背后的逻辑。

【更多详情,请下载:解密万亿独角兽——蚂蚁金服企业案例研究】

2015年5月-2018年7月蚂蚁集团境内投资的投资方个数、融资金额及估值该统计数据包含了2015年5月-2018年7月蚂蚁集团境内投资的投资方个数、融资金额及估值。2016.05融资的金额最高,融资金额291亿元人民币。2015-2018年发布时间:2022-01-14

2015年5月-2018年7月蚂蚁集团境内投资的投资方个数、融资金额及估值该统计数据包含了2015年5月-2018年7月蚂蚁集团境内投资的投资方个数、融资金额及估值。2016.05融资的金额最高,融资金额291亿元人民币。2015-2018年发布时间:2022-01-14 2020年蚂蚁集团对外投资轮次分布该统计数据包含了2020年蚂蚁集团对外投资轮次分布。2020年蚂蚁集团对外战略投资轮次占比为69%。2020年发布时间:2021-03-12

2020年蚂蚁集团对外投资轮次分布该统计数据包含了2020年蚂蚁集团对外投资轮次分布。2020年蚂蚁集团对外战略投资轮次占比为69%。2020年发布时间:2021-03-12 2020年蚂蚁集团对外投资领域分布该统计数据包含了2020年蚂蚁集团对外投资领域分布。2020年蚂蚁集团对本地生活投资事件数为4件,金额为23.0 亿人民币。2020年发布时间:2021-03-12

2020年蚂蚁集团对外投资领域分布该统计数据包含了2020年蚂蚁集团对外投资领域分布。2020年蚂蚁集团对本地生活投资事件数为4件,金额为23.0 亿人民币。2020年发布时间:2021-03-12 解密万亿独角兽——蚂蚁金服企业案例研究蚂蚁金服概述蚂蚁金服三大战略剖析蚂蚁金服营收预测2019年发布时间:2019-11-18

解密万亿独角兽——蚂蚁金服企业案例研究蚂蚁金服概述蚂蚁金服三大战略剖析蚂蚁金服营收预测2019年发布时间:2019-11-18 蚂蚁集团机构解读报告2020年12月IT桔子投资机构数据报告,包含一级市场最知名及活跃的投资机构信息,呈现最新机构投资情况,帮助了解机构最新投资动向,追踪机构最新关注领域,了解创投行业新风向。2020年发布时间:2020-12-02

蚂蚁集团机构解读报告2020年12月IT桔子投资机构数据报告,包含一级市场最知名及活跃的投资机构信息,呈现最新机构投资情况,帮助了解机构最新投资动向,追踪机构最新关注领域,了解创投行业新风向。2020年发布时间:2020-12-02 2019年第三季度中国内地及香港IPO市场回顾与前景展望2019年9月25日,德勤中国全国上市业务组发布《2019年第三季度中国内地及香港IPO市场回顾与前景展望》报告,并显示2019年前三季度,尽管多个宏观因素不明朗与市场波动,然而香港、上海和深圳的证券交易所仍然能够于全球新股集资排名中分别取得第三至第五位。至于前二位置预计应由纽约证券交易所与纳斯达克取得,主要有赖于多宗超大额科技新股。2019年发布时间:2019-09-30

2019年第三季度中国内地及香港IPO市场回顾与前景展望2019年9月25日,德勤中国全国上市业务组发布《2019年第三季度中国内地及香港IPO市场回顾与前景展望》报告,并显示2019年前三季度,尽管多个宏观因素不明朗与市场波动,然而香港、上海和深圳的证券交易所仍然能够于全球新股集资排名中分别取得第三至第五位。至于前二位置预计应由纽约证券交易所与纳斯达克取得,主要有赖于多宗超大额科技新股。2019年发布时间:2019-09-30 2020年Q1中国内地及香港IPO市场回顾与前景展望尽管整个中国的主要商业与生产活动由1月底至3月初受到限制,然而上海科创板与深圳创业板的改革仍有力推动A股市场的新股活动。而虽然市场因新冠病毒疫情爆发与主要经济体前景不明朗而大挫,但是香港新股数量仍居全球第一。在美国,今年首季有更多中资医疗与医药企业发行股票,但是随着美国股市触发熔断机制,已经再没有中国企业在2020年3月份上市,2020年新股活动表现或呈两极化。预计到2020年末时,将有140至170只新股于主板、中小企业板与创业板发行上市,融资额达到1,800至2,200亿元人民币,并估计科创板可录得120至150只新股发行募集1,300至1,600亿元人民币。至于香港,报告预料全年大约有160只新股上市融资1,600至2,200亿港元。医疗医药与生物科技、TMT 新股会继续为市场亮点。2020年发布时间:2020-05-18

2020年Q1中国内地及香港IPO市场回顾与前景展望尽管整个中国的主要商业与生产活动由1月底至3月初受到限制,然而上海科创板与深圳创业板的改革仍有力推动A股市场的新股活动。而虽然市场因新冠病毒疫情爆发与主要经济体前景不明朗而大挫,但是香港新股数量仍居全球第一。在美国,今年首季有更多中资医疗与医药企业发行股票,但是随着美国股市触发熔断机制,已经再没有中国企业在2020年3月份上市,2020年新股活动表现或呈两极化。预计到2020年末时,将有140至170只新股于主板、中小企业板与创业板发行上市,融资额达到1,800至2,200亿元人民币,并估计科创板可录得120至150只新股发行募集1,300至1,600亿元人民币。至于香港,报告预料全年大约有160只新股上市融资1,600至2,200亿港元。医疗医药与生物科技、TMT 新股会继续为市场亮点。2020年发布时间:2020-05-18 2020Q1-2021Q1中国企业IPO事件季度分布该统计数据包含了2020Q1-2021Q1中国企业IPO事件季度分布。2020年Q3IPO事件数量最多,达到205次。2020-2021年发布时间:2021-06-10

2020Q1-2021Q1中国企业IPO事件季度分布该统计数据包含了2020Q1-2021Q1中国企业IPO事件季度分布。2020年Q3IPO事件数量最多,达到205次。2020-2021年发布时间:2021-06-10 2013年-2020年中国企业IPO事件数量变化该统计数据包含了2013年-2020年中国企业IPO事件数量变化。2020年IPO事件有504个。2013-2020年发布时间:2021-01-25

2013年-2020年中国企业IPO事件数量变化该统计数据包含了2013年-2020年中国企业IPO事件数量变化。2020年IPO事件有504个。2013-2020年发布时间:2021-01-25 2020年上半年中国内地及香港IPO市场回顾与前景展望2020年上半年,虽然2019冠状病毒病(新冠病毒)大流行,但是中国内地和香港新股上市仍然继续表现强劲。以新股融资额计算,由于大量科技新股于科创板上市,令到上海证券交易所能够稳守全球领导地位,再次超越纽约证券交易所和纳斯达克。在完成来自美国上市的中资科技公司的两宗超大型第二上市项目后,香港交易所晋升至第三位。然而,新冠病毒大流行、中美关系紧张及政策的不利发展压抑了中国企业于美国的IPO活动。2010-2020年发布时间:2020-07-16

2020年上半年中国内地及香港IPO市场回顾与前景展望2020年上半年,虽然2019冠状病毒病(新冠病毒)大流行,但是中国内地和香港新股上市仍然继续表现强劲。以新股融资额计算,由于大量科技新股于科创板上市,令到上海证券交易所能够稳守全球领导地位,再次超越纽约证券交易所和纳斯达克。在完成来自美国上市的中资科技公司的两宗超大型第二上市项目后,香港交易所晋升至第三位。然而,新冠病毒大流行、中美关系紧张及政策的不利发展压抑了中国企业于美国的IPO活动。2010-2020年发布时间:2020-07-16 中国内地及香港IPO市场:2019年上半年回顾与前景展望2019年上半年,预测全球新股融资排名,纽约证券交易所与纳斯达克将可稳坐首席和第二位,香港和上海的证券交易所在分别为第三与第四位。踏入2019年下半年,预计7月上海证券交易所科创板正式开始交易时,将进一步加强上海作为金融中心的地位。德勤对香港新股市场的2019年全年预测审慎乐观,即大约200只新股集资1,800至2,500亿港元。内地新股市场,德勤预料,2019年大约70至90只新股会于科创板上市,其他三个内地板块,预计有110至150只新股发行,全年融资总额最少达到1,200亿元人民币。2019年发布时间:2019-07-08

中国内地及香港IPO市场:2019年上半年回顾与前景展望2019年上半年,预测全球新股融资排名,纽约证券交易所与纳斯达克将可稳坐首席和第二位,香港和上海的证券交易所在分别为第三与第四位。踏入2019年下半年,预计7月上海证券交易所科创板正式开始交易时,将进一步加强上海作为金融中心的地位。德勤对香港新股市场的2019年全年预测审慎乐观,即大约200只新股集资1,800至2,500亿港元。内地新股市场,德勤预料,2019年大约70至90只新股会于科创板上市,其他三个内地板块,预计有110至150只新股发行,全年融资总额最少达到1,200亿元人民币。2019年发布时间:2019-07-08 2020Q2-2021Q2中国企业IPO事件季度分布该统计数据包含了2020Q2-2021Q2中国企业IPO事件季度分布。其中2021Q2中国企业IPO事件164起。2020-2021年发布时间:2021-07-12

2020Q2-2021Q2中国企业IPO事件季度分布该统计数据包含了2020Q2-2021Q2中国企业IPO事件季度分布。其中2021Q2中国企业IPO事件164起。2020-2021年发布时间:2021-07-12 亿欧智库-成长型企业IPO数字化白皮书亿欧智库联合SAP发布《成长型企业IPO数字化白皮书》,共同解析中国资本市场改革背景下,成长型企业如何通过数字化转型提高自身竞争力,更好、更快融资上市。2021年发布时间:2021-04-12

亿欧智库-成长型企业IPO数字化白皮书亿欧智库联合SAP发布《成长型企业IPO数字化白皮书》,共同解析中国资本市场改革背景下,成长型企业如何通过数字化转型提高自身竞争力,更好、更快融资上市。2021年发布时间:2021-04-12 2019-2020年3月30日中国新经济公司IPO数量情况该统计数据包含了2019-2020年3月30日中国新经济公司IPO数量情况。2020Q1中国新经济公司IPO数量为66宗。2019-2020年发布时间:2020-07-08

2019-2020年3月30日中国新经济公司IPO数量情况该统计数据包含了2019-2020年3月30日中国新经济公司IPO数量情况。2020Q1中国新经济公司IPO数量为66宗。2019-2020年发布时间:2020-07-08 中国2019Q1中国内地与香港IPO回顾与展望报告分析指出中美贸易战磋商与脱欧的不确定性,令到2019年第一季度期间全球新股活动受挫。统计数据或显示香港新股市场表现疲弱,尤其是庞大触目的新股欠奉,申请上市个案也下降。由于宏观经济与政治局面于第一季度持续不明朗,故此德勤维持其对香港于2019年新股活动的预测,即大约200只新股融资最少1,800亿港元。至于A股市场,德勤预计2019年主板、中小企业板与创业板大约会完成110-150只新股集资1,400-1,700亿元人民币。2019年发布时间:2019-06-26

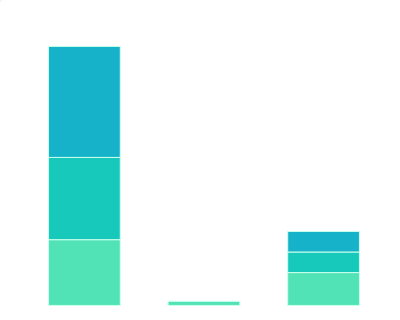

中国2019Q1中国内地与香港IPO回顾与展望报告分析指出中美贸易战磋商与脱欧的不确定性,令到2019年第一季度期间全球新股活动受挫。统计数据或显示香港新股市场表现疲弱,尤其是庞大触目的新股欠奉,申请上市个案也下降。由于宏观经济与政治局面于第一季度持续不明朗,故此德勤维持其对香港于2019年新股活动的预测,即大约200只新股融资最少1,800亿港元。至于A股市场,德勤预计2019年主板、中小企业板与创业板大约会完成110-150只新股集资1,400-1,700亿元人民币。2019年发布时间:2019-06-26 2018-2019年内五个季度中国新经济领域IPO数量变化该数据包含了2018-2019年内五个季度新经济领域IPO数量变化。2018Q3IPO数量为55家。2018-2019年发布时间:2019-04-12

2018-2019年内五个季度中国新经济领域IPO数量变化该数据包含了2018-2019年内五个季度新经济领域IPO数量变化。2018Q3IPO数量为55家。2018-2019年发布时间:2019-04-12 2020Q2-2021Q2中国企业IPO交易所分布情况该统计数据包含了2020Q2-2021Q2中国企业IPO交易所分布情况。2021Q2A股其他板块96起。2020-2021年发布时间:2021-07-12

2020Q2-2021Q2中国企业IPO交易所分布情况该统计数据包含了2020Q2-2021Q2中国企业IPO交易所分布情况。2021Q2A股其他板块96起。2020-2021年发布时间:2021-07-12 2020中国公司IPO主旋律:回家吧,100倍「市梦率」给你安排上2020 年的一级市场有点难,也有点喜。难在募资,喜在 IPO 数量大涨——前边的钱进不来,手里的能退出一些也是好的。2020 年中国公司的 IPO 群像,也有点特别——一边是京东、网易等在海外上市多年的巨头纷纷在 A 股或港股「二次上市」,与「家」靠的更近;另一边是生物医药、芯片半导体等暂时不盈利、但「看上去不错」公司扎堆涌进科创板,并不断创造市值奇迹;此外,面对不稳定的特朗普和中美贸易摩擦,有一部分中国公司如理想汽车、小鹏汽车、完美 日记、贝壳集团等独角兽们还在组团奔赴美股,但整体数量已大幅下降……2020年发布时间:2020-12-08

2020中国公司IPO主旋律:回家吧,100倍「市梦率」给你安排上2020 年的一级市场有点难,也有点喜。难在募资,喜在 IPO 数量大涨——前边的钱进不来,手里的能退出一些也是好的。2020 年中国公司的 IPO 群像,也有点特别——一边是京东、网易等在海外上市多年的巨头纷纷在 A 股或港股「二次上市」,与「家」靠的更近;另一边是生物医药、芯片半导体等暂时不盈利、但「看上去不错」公司扎堆涌进科创板,并不断创造市值奇迹;此外,面对不稳定的特朗普和中美贸易摩擦,有一部分中国公司如理想汽车、小鹏汽车、完美 日记、贝壳集团等独角兽们还在组团奔赴美股,但整体数量已大幅下降……2020年发布时间:2020-12-08 万亿快手之外,这 10 家 VC 们的「心头好」独角兽,也在排队 IPO2021 年初,快手的上市引发了一级市场的资本盛宴——这家新的万亿市值公司背后,是五源、DCM、DST、顺为、红杉中国、博裕、腾讯、百度等 VC/PE 和 CVC 们的高光时刻,其中 DCM 的投资回报率甚至达到近 300 倍。接下来,我们将为大家呈现最近一年正在排队 IPO 的中国企业情况,并重点解读其中的 9 家独角兽企业。2021年发布时间:2021-03-01

万亿快手之外,这 10 家 VC 们的「心头好」独角兽,也在排队 IPO2021 年初,快手的上市引发了一级市场的资本盛宴——这家新的万亿市值公司背后,是五源、DCM、DST、顺为、红杉中国、博裕、腾讯、百度等 VC/PE 和 CVC 们的高光时刻,其中 DCM 的投资回报率甚至达到近 300 倍。接下来,我们将为大家呈现最近一年正在排队 IPO 的中国企业情况,并重点解读其中的 9 家独角兽企业。2021年发布时间:2021-03-01 2020Q1-2021Q1中国企业IPO交易所分布占比该统计数据包含了2020Q1-2021Q1中国企业IPO交易所分布占比。超过70%的中国企业选择在A股挂牌。2020-2021年发布时间:2021-06-10

2020Q1-2021Q1中国企业IPO交易所分布占比该统计数据包含了2020Q1-2021Q1中国企业IPO交易所分布占比。超过70%的中国企业选择在A股挂牌。2020-2021年发布时间:2021-06-10